الدراسة المالية :

تعرف الدراسة المالية بانها " الدراسة التي يتم فيها حصر كافة التدفقات النقدية الداخلة والتدفقات النقدية الخارجة لكل سنة من سنوات عمر المشروع من اجل الوصول الى التدفق النقدي لكل سنة من سنوات عمر المشروع ، ويساعد التدفق النقدي في حساب معايير الربحية للمشروع الاستثماري ، وتستخدم نتائج الدراسة المالية لتقدير ربحية المشروع وتحديد الجدوى المالية له ، ويمكننا القول ان الدراسة المالية ضرورية جداً لتقييم الفرص الاستثمارية والمفاضلة بينها ، الا انها غير كافية لاتخاذ القرار الاستثماري ، فقد يكون المشروع مقبول من الناحية المالية، لكنه غير مقبول من الناحية البيئية او القومية او الاجتماعية والاخلاقية والعكس صحيح ، وهذا يؤكد مبدأ تكاملية الدراسات التي تشكل الدراسة التفصيلية . وتجدر الاشارة الى معايير قياس الربحية القومية اي تأثير المشروع على المستوى القومي تختلف عن معايير قياس الربحية ، ولإتمام الدراسة المالية وعملية تقدير الربحية للمشاريع الاستثمارية لا بد من توفر ما يلي :

1- التدفقات النقدية السنوية الداخلة من كافة المصادر لكل سنة من سنوات عمر المشروع (الايرادات) ،ويتم تقديرها في الدراسة السوقية بعد التعرف على الحصة السوقية والاسعار وهيكل الايرادات ، كما هو مبين في الدراسة السوقية .

2- التدفقات النقدية الخارجة لكل سنة من سنوات عمر المشروع (التكاليف التشغيلية والثابتة) ، ويتم تقديرها في الدراسة الفنية عند تحديد الاحتياجات التشغيلية للمشروع، كما هو مبين في الجدول رقم (1)

3- التدفق النقدي السنوي (العائد السنوي) لكل سنة من سنوات عمر المشروع، ويقيس الفرق بين التدفقات النقدية الداخلة والتدفقات النقدية الخارجة ، ويحسب من خلال المعادلة التالية :

التدفق النقدي السنوي(العائد السنوي) = التدفقات النقدية السنوية الداخلة- التدفقات النقدية الخارجية .

4- صافي التدفق النقدي السنوي (صافي العائد السنوي)، ويحسب من خلال المعادلة التالية :

صافي التدفق النقدي (صافي العائد السنوي)= التدفق النقدي السنوي – قيمة الاهتلاك او/و الضرائب

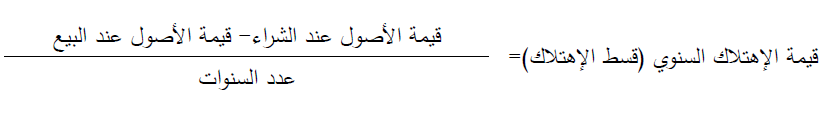

5- قيمة الاهتلاك السنوية ؛ وتحسب قيمة الاهتلاك السنوية من خلال المعادلة التالية :

6- قيمة الضرائب المستحقة ؛ وتحسب قيمة ضريبة الدخل على سبيل المثال من خلال حاصل ضرب معدل الضريبة بقيمة العائد السنوي الخاضع للضريبة، وذلك على النحو التالي :

العائد السنوي الخاضع للضريبة = العائد السنوي – الاهتلاك واية اعفاءات اخرى .

معدل الضريبة × قيمة الضرائب المستحقة = العائد الخاضع للضريبة .

7- التكاليف الاستثمارية الاولية ؛ وهي تكاليف بناء المشروع حتى يصبح جاهزاً للتشغيل ، وتدفع لمرة واحدة ويتم تقديرها في الدراسة الفنية عند تحديد الاحتياجات الرأسمالية للمشروع. وتقسم الى ثلاثة اجزاء كما بيناه سابقاً .

8- كلفة التمويل الصريحة والضمنية لكل سنة من سنوات عمر المشروع. ويتم تقديرها في الدراسة التمويلية بعد التعرف على هيكل التمويل ، و كما هو مبين سابقاً .

9- سعر الفائدة السائد في السوق ومعدل الخصم .

10- العمر الافتراضي للمشروع .

11- تحديد المعايير التي سيتم استخدامها ومعرفة القاعدة التي يتم على اساسها اتخاذ القرار .

تختلف المعايير التي يستخدمها معدو الدراسات المالية حسب عدد من الضوابط اهمها مراعاتها للقيمة الزمنية للنقود، وتوفر المعلومات اللازمة وظروف عدم التأكد ، ومستوى تركيزها على السيولة ، ومراعاتها لعنصر المخاطرة ، وتقسم هذه المعايير الى ثلاثة مجموعات سيتم الحديث عنها بمزيد من التفصيل في المحور القادم، حيث سيتم بيان طريقة تقدير كل منها مع اعطاء بعض الامثلة العملية ، اما في هذا الفصل فسيقتصر التحليل على تعريف كل مؤشر وكيفية حسابه وقاعدة القرار الخاصة به .

ومن المعايير التي تستخدم لقياس الربحية التجارية ما يلي :

اولاً : المعايير غير المخصومة في ظل ظروف التأكد ؛ وهي المعايير التي تتجاهل القيمة الزمنية للنقود، ومنها معيار فترة الاسترداد، و معيار معدل متوسط العائد السنوي ، ويقصد بظروف التأكد توفر كل البيانات والمعلومات اللازمة لعملية التقدير والحساب .

1- فترة الاسترداد : (Pay-back Period(PBP

وهي الفترة التي يحتاجها المستثمر (المشروع) لكي يسترد التكاليف الاستثمارية الاولية ، وتعرف كذلك بانها الفترة التي يتساوى عندها مجموع التدفقات النقدية (مجموع العائد السنوي) والتكاليف الرأسمالية ، وتحسب فترة الاسترداد من خلال طريقتين :

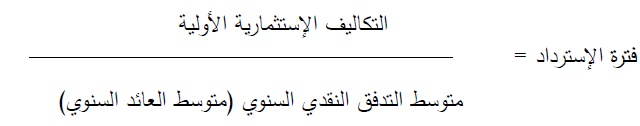

الطريقة الاولى : ويتم حساب فترة الاسترداد من خلال قسمة التكاليف الاستثمارية الاولية على متوسط التدفقات النقدية السنوية (متوسط العائد السنوي) :

الطريقة الثانية: وتحسب فترة الاسترداد من خلال قسمة التكاليف الاستثمارية الأولية على متوسط صافي التدفق النقدي السنوي (صافي العائد السنوي) أي بعد خصم الإهتلاك والضرائب، وذلك على النحو التالي :

ويلاحظ ان فترة الاسترداد في الطريقتين تختلفان بشكل بسيط بسبب وجود الاهتلاك والضرائب الذي يؤدي الى فرق بين العائد السنوي وصافي العائد السنوي ، ويكون لكل مشروع فترة استرداد قصوى (فترة القطع) لا يجوز ان تجاوزها ، فاذا كانت فترة الاسترداد المحسوبة اطول من فترة القطع يجب رفض المشروع، اما اذا كانت فترة الاسترداد اقصر من فترة القطع فيتم قبول المشروع. وفي حالة المفاضلة بين عدد من المشاريع، فان المشروع الافضل هو المشر وع الذي يحقق اقل فترة استرداد , ويمكن القول ان معيار فترة الاسترداد يعتبر اكثر المعايير شيوعاً واستخداماً نظراً لسهولة حسابه وتوفر المعلومات اللازمة لاستخدامه ، كما يعتبر اكثر ملائمة خاصة في حالة المشاريع التي تخضع لعوامل التقلب السريعة او التي تتعرض لتغيرات تكنولوجيه سريعة ، كما يمكن اعتبار هذا المعيار معياراً لقياس درجة المخاطرة التي يمكن ان يتعرض لها كل مال مستثمر، ويمتاز معيار فترة الاسترداد بعدة خصائص اهمها سهولة عملية حسابه بمجرد توفر المتغيرات المطلوبة ، وسهولة استخدامه في عملية المفاضلة بين المشاريع وفقا لقاعدة القرار الخاصة به ، كما انه يبين مستوى السيولة خلال سنوات عمر المشروع ، وعلى الرغم من المزايا السابقة الا انه يواجه بعض الانتقادات اهمها انه لا يراعي معيار فترة الاسترداد القيمة الزمنية للتدفقات النقدية فهو يعتبر ان قيمة الدولار المتحقق في السنة الاولى مساوية تماماً لقيمة الدولار المتحقق في السنة الخامسة ، ويمكن تجاوز هذه الانتقاد من خلال احتساب القيمة الحالية للتدفق النقدي السنوي ، كما انه يتجاهل قيمة المشروع عند نهاية عمره والتي تعتبر تدفقا نقديا لمرة واحدة ، ولا يأخذ بعين الاعتبار كافة التدفقات النقدية التي تتحقق بعد فترة الاسترداد، ولا يعكس المكاسب غير المادية التي يحققها المشروع خلال سنوات عمر المشروع ، ويركز على عنصر السيولة اكثر من عنصر الربحية، واخيراً لا يراعي التقلبات في التدفق النقدي السنوي، فقد يكون لمشروعين نفس مجموع التدفق النقدي ويكون التدفق النقدي لاحداهما اكثر استقراراً من الاخر.

2- معدل متوسط العائد Rate of Return(ROR) :

ويسمى هذا المعيار بمعدل العائد المحاسبي لانه يعتمد على نتائج الارباح والخسائر في القيود المحاسبية ، ويحسب بطريقتين احدهما تعتمد على مفهوم العائد السنوي قبل خصم الاهتلاك والضرائب والاخرى تعتمد على مفهوم صافي العائد السنوي بعد خصم الاهتلاك والضريبة ، وذلك على النحو التالي :

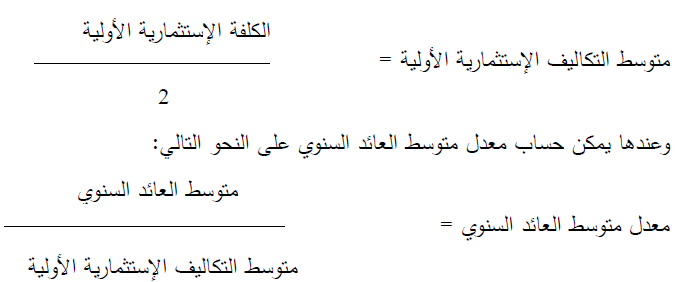

الطريقة الاولى: ويحسب وفقا لهذه الطريقة من خلال قسمة متوسط العائد السنوي قبل خصم الاهتلاك او/و الضريبة على التكاليف الاستثمارية الاولية:

وقد يحسب كذلك من خلال قسمة متوسط العائد السنوي على متوسط التكاليف الاستثمارية الاولية ، ويحسب متوسط التكاليف الاستثمارية الاولية كما يلي :

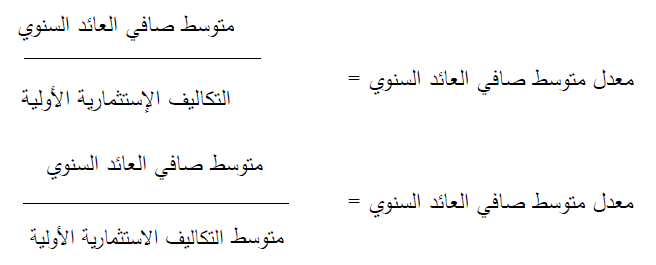

الطريقة الثانية : ويحسب وفقا لهذه الطريقة من خلال قسمة متوسط صافي العائد السنوي اي بعد خصم الاهتلاك والضرائب على التكاليف الاستثمارية الاولية :

وتنطوي عملية تقييم المشروع الاستثماري باستخدام هذا المعيار على ضرورة مقارنة معدل متوسط العائد السنوي مع سعر الفائدة السائدة في السوق. ويعتبر المشروع مقبول عندما يكون معدل متوسط العائد السنوي اكبر من سعر الفائدة السائدة في السوق والعكس صحيح ، ويعبر معدل متوسط العائد السنوي عن الكفاية الحدية لرأس المال اي مقدار ما تحققه الوحدة النقدية المستثمرة من عائد صافي ، وعلى هذا الاساس تتم المفاضلة بين المشاريع، حيث يتم اختيار المشروع الذي يحقق اكبر عائد على الوحدة النقدية المستثمرة ، وعلى الرغم من سهولة عملية احتسابه وسهولة اتخاذ القرار الاستثماري اعتمادا عليه ، الا ان معدل متوسط العائد السنوي يواجه بعض الانتقادات ، ومن اهم هذه الانتقادات انه لا يراعي القيمة الزمنية للنقود وانه لا يراعي التوقيت الزمني للتدفقات النقدية ، فقد يكون لمشروعين نفس معدل متوسط العائد لكن قيمة العائد السنوي للمشروع الاول في السنوات الثلاث الاولى اعلى بكثير من قيمة العائد السنوي للمشروع الثاني في السنوات الثلاث الاولى، واخيراً انه لا يراعي عمر المشروع ، فقد يكون لمشروعين نفس معدل متوسط العائد وتكون اعمار المشروعين مختلفة بشكل جوهري .

ثانياً : المعايير المخصومة في ظل ظروف التأكد , ويطلق على هذه المعايير اسم المعايير الاقتصادية، وهي المعايير التي تأخذ القيمة الزمنية للنقود بعين الاعتبار وتراعي توقيت التدفقات النقدية ، ومنها معيار صافي القيمة الحالية NPV، ومعيار التكلفة/ العائد او مؤشر الربحية Profitability Index ومعيار معدل العائد الداخلي ( Return(IRR Internal Rate of

1- صافي القيمة الحالية (NPV( Net Present Value : ويشير الى الفرق بين القيمة الحالية لصافي التدفق النقدي السنوي (صافي العائد السنوي) لكل سنة من سنوات عمر المشروع بعد خصم الاهتلاك والضريبة والتكلفة الاستثمارية الاولية .

صافي القيمة الحالية = القيمة الحالية للتدفق النقدي السنوي– القيمة الحالية للتدفقات النقدية الخارجة .

وتحسب القيمة الحالية Present Value(PV) لأي تدفق نقدي مستقبلي من خلال المعادلة التالية :

حيث تشير PV الى القيمة الحالية و FV الى القيمة المستقبلية اي قيمة التدفق النقدي و n الى عدد السنوات وr الى معدل الخصم , فاذا كان عمر المشروع قيد الدراسة 10 سنوات فانه يجب حساب القيمة الحالية للتدفق النقدي في كل سنة على حده، ثم جمعها معا للحصول القيمة الحالية للتدفق النقدي خلال جميع سنوات عمر المشروع. وبعد ذلك يتم طرح القيمة الحالية للتكاليف الاستثمارية الاولية للحصول صافي القيمة الحالية. ويكون المشروع مقبولا وفقا لهذا المعيار اذا كان صافي القيمة الحالية موجباً ، اما اذا كان صافي القيمة الحالية سالبا ، فانه يجب رفض المشروع ، وعند المفاضلة بين عدد من المشاريع الاستثمارية يكون المشروع الذي يحقق اعلى صافي قيمة حالية هو المشروع الافضل .

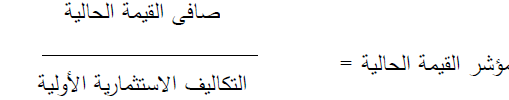

على الرغم من انه يتصف بالدقة والموضوعية، وانه يراعي القيمة الزمنية للنقود، الا انه يؤخذ عليه انه ينظر الى العوائد السنوية المتحققة دون الاخذ بعين الاعتبار مقدار التكاليف الاستثمارية الاولية ، فقد تكون صافي القيمة الحالية لمشروعين متساوية ( 10000 دولار) لكن التكلفة الاستثمارية للأول ( 10000 دولار) وللثاني ( 20000 دولار) ، وللتخلص من نقطة الضعف هذه، يتم حساب مؤشر صافي القيمة الحالية، الذي يقيس مقدار ما تضيفه الوحدة النقدية المستثمرة الى صافي القيمة الحالية من خلال المعادلة التالية :

ويستخدم هذا المؤشر عند المفاضلة بين عدد من المشاريع، فالمشروع الافضل هو المشروع الذي يكون مؤشر صافي القيمة الحالية له اعلى ، وبناء على هذا المؤشر يكون المشروع الاول افضل من المشروع الثاني على الرغم من ان صافي القيمة الحالية متساوي ، ويمكن القول ان صافي القيمة الحالية يراعي القيمة الزمنية للنقود ، ويأخذ بعين الاعتبار صافي التدفق النقدي في كل سنة من سنوات المشروع، ويستخدم سعر الخصم الذي يعبر عن تكلفة رأس المال ، ويؤخذ عن هذا المعيار انه يعتمد على سعر خصم مقدر وقابل للتغيير.

2- معيار التكلفة/العائد : يقيس هذا المعيار مقدار ما تضيفه الوحدة النقدية الواحدة الى العائد الاجمالي، بمعنى اخر فانه يقيس انتاجية الوحدة النقدية الواحدة من العائد ، ويحسب من خلال المعادلة التالية :

التكلفة/العائد (مؤشر الربحية) = متوسط العائد السنوي ÷ متوسط التكاليف الاستثمارية الاولية .

وتنطوي قاعدة اتخاذ القرار باستخدام هذا المعيار على ان المشروع يكون مقبولا اذا كان معيار التكلفة الى العائد (مؤشر الربحية) اكبر من واحد صحيح ، ويكون المشروع غير مقبول اذا كان هذا المعيار اقل من واحد ، اما عند المفاضلة بين اكثر من مشروع فان المشروع الافضل هو المشروع هو الذي يحقق اعلى قيمة لمعيار التكلفة/العائد (مؤشر الربحية). ويمكن القول ان هذا المعيار يكون موجب اذا كان صافي القيمة الحالية موجب ، ويكون يساوي واحد صحيح عندما يكون صافي القيمة الحالية يساوي صفر .

3- معيار معدل العائد الداخل IRR : ويعرف معدل العائد الداخلي بانه معدل الخصم الذي يجعل صافي القيمة الحالية تساوي صفر. ويعبر كذلك عن الحد الادنى من العائد على رأس المال المستثمر في المشروع ، ويتطلب حساب صافي القيمة الحالية استخدام سعر خصم معين لتحويل التدفقات النقدية المستقبلية الداخلة الى قيم حالية ، وسعر الخصم الذي يتم من خلاله تساوي طرفي صافي القيمة الحالية يمثل معدل العائد الداخلي ، وتجدر الاشارة الى ان معدل العائد الداخلي بحد ذاته لا يعطي اي مؤشر حول ربحية المشروع ، الا بعد مقارنته بمعدل العائد الذي يقبل به المستثمر او سعر الفائدة السائد في السوق ، فاذا كان معدل العائد الداخلي اكبر من سعر الفائدة السائد في السوق يكون المشروع مقبولاً والعكس صحيح ، وعند المفاضلة بين عدد من المشاريع يكون المشروع الافضل هو المشروع الذي يحقق اعلى معدل عائد داخلي ، ويتميز هذا المعيار بالموضوعية حيث يعتبر من ادق وافضل معايير قياس الربحية ، كما انه يراعي القيمة الزمنية للنقود ويعكس مستوى المخاطرة ويتفادى مشكلة تقدير او اختيار سعر الخصم ، اما سلبيات هذا المعيار فتشمل صعوبة عملية احتسابه التي تعتمد على المحاولة والخطأ واعتماده على فرضية اعادة استثمار التدفقات النقدية السنوية بمعدل يساوي معدل العائد السنوي، وهذا امر غير دقيق خصوصاً في ظل ظروف عدم التأكد ، واخيراً قد يكون للمشروع الواحد اكثر من معدل خصم يكون عنده صافي القيمة الحالية يساوي صفر الامر الذي يؤثر في قرار الاستثمار .

ثالثاً : معايير قياس الربحية في ظل ظروف عدم التأكد، ويقصد بظروف عدم التأكد عدم توفر المعلومات الكافية اللازمة لعملية التقييم والمفاضلة ، ومن اهم هذه المعايير معيار نقطة التعادل Point Breakeven واختبار الحساسية Sensitivity Test

1- نقطة التعادل :

ويقصد بنقطة التعادل الحالة التي تكون عندها الارباح تساوي صفر، اي ان الايرادات تساوي التكاليف، ويمكن التعبير عن نقطة التعادل من خلال حساب كمية التعادل ، او حساب كمية التعادل كنسب في الطاقة الانتاجية او حساب قيمة التعادل النقدي، من خلال المعادلات التالية :

يواجه هذا الاسلوب العديد من الانتقادات منها عدم منطقية الافتراضات التي يستند عليها، وخاصة تلك التي تتعلق بافتراض ثبات سعر بيع الوحدة والتكاليف المتغيرة للوحدة، وانه يقوم على افتراض التمييز بين التكاليف الثابتة والمتغيرة ، ويفترض انه اذا كان المشروع ينتج منتج واحد او عدة منتجات فان هذه المنتجات يمكن تحويلها بسهولة الى منتج رئيسي واحد وهذا الافتراض قد يكون غير عملي ، واخيراً يفترض هذا المعيار ان توليفة الانتاج تظل ثابتة او تتغير بنسب معينة وفيما بينها وهذا غير دقيق .

2- اختبار الحساسية :

يهدف هذا المعيار الى اختبار مدى استجابة المشروع المقترح للتغيرات التي تحدث في احد المتغيرات والعوامل المستخدمة في تقييمه ، ويمكن تحديد مدى حساسية كل مؤشر من مؤشرات الربحية السابقة للتغير في المؤشرات المستخدمة، ويقوم اختبار الحساسية على وضع افتراضات تؤثر في معايير الربحية ومن ثم يتم قياس مؤشر الحساسية ، ومن اهم التغيرات :

ــ تغير سعر البيع وتغير التدفقات النقدية السنوية الداخلية .

ــ تغير تكاليف الانتاج ومتوسط تكلفة الوحدة الواحدة .

ــ تغير التكاليف الاستثمارية .

ــ تغير سعر الفائدة وتكاليف التمويل وهيكل التمويل .

ــ تغير معدل الضرائب او نسب الاهتلاك .

ويحسب مؤشر الحساسية نتيجة للتغير في احد المؤشرات او المتغيرات من خلال المعادلة التالية :

وعند استخدام اختبار الحساسية لا بد من الاخذ بعين الاعتبار المسائل التالية :

ــ تحديد المتغيرات الرئيسية التي تؤثر على المعيار والمعايير المستخدمة في التقييم .

ــ تحديد العلاقة الرياضية بين المتغيرات .

ــ تقدير القيم الاكثر تفاؤلا او الاكثر تشاؤما لتلك المتغيرات .

ــ حساب المعايير المستخدمة في عملية التقييم تحت ظروف عدم التأكد .

ــ التركيز على تقدير القيم الاكثر تفاؤلاً والاكثر تشاؤماً لقيم المتغيرات المحددة وليس كل احتمالات تلك القيم .

ويمكننا القول انه كلما ارتفع مؤشر الحساسية، كلما دل ذلك على حساسية المعيار المستخدم للتغير في ذلك العنصر، ويدل كذلك على حساسية المشروع للعوامل المؤثرة ، والمشروع الافضل هو المشروع الذي يكون عنده مؤشر حساسية معايير قياس الربحية التجارية منخفضاً .

الاكثر قراءة في الاستثمار ودراسة الجدوى الأقتصادية

الاكثر قراءة في الاستثمار ودراسة الجدوى الأقتصادية

اخر الاخبار

اخر الاخبار

اخبار العتبة العباسية المقدسة