المحاسبة

تطور الفكر المحاسبي

الافصاح والقوائم المالية

الرقابة والنظام المحاسبي

نظرية ومعايير المحاسبة الدولية

نظام التكاليف و التحليل المحاسبي

نظام المعلومات و القرارات الادارية

مواضيع عامة في المحاسبة

مفاهيم ومبادئ المحاسبة

ادارة الاعمال

الادارة

الادارة: المفهوم والاهمية والاهداف والمبادئ

وظائف المدير ومنظمات الاعمال

الادارة وعلاقتها بالعلوم الاخرى

النظريات الادارية والفكر الاداري الحديث

التطور التاريخي والمدارس والمداخل الادارية

وظيفة التخطيط

انواع التخطيط

خطوات التخطيط ومعوقاته

مفهوم التخطيط واهميته

وظيفة التنظيم

العملية التنظيمية والهيكل التنظيمي

مفهوم التنظيم و مبادئه

وظيفة التوجيه

الاتصالات

انواع القيادة و نظرياتها

مفهوم التوجيه واهميته

وظيفة الرقابة

انواع الرقابة

خصائص الرقابة و خطواتها

مفهوم الرقابة و اهميتها

اتخاذ القرارات الادارية لحل المشاكل والتحديات

مواضيع عامة في الادارة

المؤسسات الصغيرة والمتوسطة

ادارة الانتاج

ادارة الانتاج: المفهوم و الاهمية و الاهداف و العمليات

التطور التاريخي والتكنلوجي للانتاج

نظام الانتاج وانواعه وخصائصه

التنبؤ والتخطيط و تحسين الانتاج والعمليات

ترتيب المصنع و التخزين والمناولة والرقابة

الموارد البشرية والامداد والتوريد

المالية والمشتريات والتسويق

قياس تكاليف وكفاءة العمل والاداء والانتاج

مواضيع عامة في ادارة الانتاج

ادارة الجودة

الجودة الشاملة: المفهوم و الاهمية و الاهداف و المبادئ

نظام الايزو ومعايير الجودة

ابعاد الجودة و متطلباتها

التطور التاريخي للجودة و مداخلها

الخدمة والتحسين المستمر للجودة

خطوات ومراحل تطبيق الجودة الشاملة

التميز التنافسي و عناصر الجودة

مواضيع عامة في ادارة الجودة

الادارة الاستراتيجية

الادارة الاستراتيجية: المفهوم و الاهمية و الاهداف والمبادئ

اساليب التخطيط الاستراتيجي ومراحله

التطور التاريخي للادارة الاستراتيجية

النظريات و الانظمة و القرارات و العمليات

تحليل البيئة و الرقابة و القياس

الصياغة و التطبيق و التنفيذ والمستويات

مواضيع عامة في الادارة الاستراتيجية

ادارة التسويق

ادارة التسويق : المفهوم و الاهمية و الاهداف و الانواع

استراتيجية التسويق والمزيج التسويقي

البيئة التسويقية وبحوث التسويق

المستهلك والخدمة والمؤسسات الخدمية

الاسواق و خصائص التسويق و انظمته

مواضيع عامة في ادارة التسويق

ادارة الموارد البشرية

ادارة الموارد البشرية : المفهوم و الاهمية و الاهداف و المبادئ

التطور التاريخي لادارة الموارد البشرية

استراتيجية ادارة الموارد البشرية

الوظائف والتعيينات

الحوافز والاجور

التدريب و التنمية

السياسات و التخطيط

التحديات والعولمة ونظام المعلومات

مواضيع عامة في ادارة الموارد البشرية

نظم المعلومات

علوم مالية و مصرفية

المالية العامة

الموازنات المالية

النفقات العامة

الايرادات العامة

مفهوم المالية

التدقيق والرقابة المالية

السياسات و الاسواق المالية

الادارة المالية والتحليل المالي

المؤسسات المالية والمصرفية وادارتها

الاقتصاد

مفهوم ونشأت وعلاقة علم الاقتصاد بالعلوم الاخرى

السياسة الاقتصادية والمالية والنقدية

التحليل الأقتصادي و النظريات

التكتلات والنمو والتنمية الأقتصادية

الاستثمار ودراسة الجدوى الأقتصادية

ألانظمة الاقتصادية

مواضيع عامة في علم الاقتصاد

الأحصاء

تطور علم الاحصاء و علاقته بالعلوم الاخرى

مفهوم واهمية علم الاحصاء

البيانات الأحصائية

الضرائب المباشرة في فلسطين

المؤلف:

سمر عبد الرحمن محمد الدحلة

المصدر:

النظم الضريبية بين الفكر المالي المعاصر والفكر المالي الاسلامي

الجزء والصفحة:

ص214-21

30-10-2016

4606

أولا: الضريبة على الدخل: تفرض في الضفة الغربية بموجب قانون ضريبة الدخل وما طرأ عليه من تعديلات، وفي غزة بموجب قانون ضريبة الدخل رقم 13 لسنة 1947 المصري وما طرأ عليه من تعديلات، وبما أنه تمت دراسة النظام الضريبي المصري فلا داعي لتكرار بحث ضريبة الدخل في غزة، وحاليا يتم العمل على إصدار قانون ضريبة دخل فلسطيني لتوحيد العمل به في كل من الضفة الغربية وغزة، حيث تمت القراءة الثانية لمشروع القانون، ويجري إعداده للقراءة الثالثة على أن يتم العمل به ابتداء من 2005 .

أخذ قانون ضريبة الدخل بمعيار الإقليمية، حيث تفرض الضريبة على الدخل المتحقق في الضفة الغربية بغض النظر عن جنسية المكلف (طبيعي أو معنوي) أو مكان إقامته، وكذلك الأمر بالنسبة لمشروع القانون، حيث تخضع للضريبة كافة الأرباح والإيرادات والمكاسب المتحققة لأي شخص في فلسطين ومن كافة المصادر، وذلك بالرغم من أن معظم الاتجاهات الحديثة في فرض الضريبة تأخذ بمبدأي الجنسية والإقامة إضافة إلى الإقليمية وذلك لتوسيع القاعدة الضريبية، كما أن كلا من القانون والمشروع أخذ بالضريبة الموحدة على الدخل، بحيث تفرض الضريبة على مجموع إيرادات المكلف من كافة المصادر.

وعاء الضريبة: تفرض الضريبة بموجب قانون ضريبة الدخل على كافة الإيرادات المتحققة للمكلف خلال السنة المالية بما فيها مع بعض التعديلات التي وردت ضمن مشروع القانون:

1- الإيرادات الناجمة عن ممارسة عمل أو مهنة أو تجارة أو مهنة أو صنعة، مهما كانت مدة العمل

2- دخول الرواتب والأجور، وكافة العلاوات والمزايا الممنوحة للموظف، مع استثناء بدل السفر وعلاوة الضيافة بشروط محددة، أما في المشروع فلم تستثنى إلا لموظفي القطاع العام.

3- الدخل الصافي من تأجير العقارات والأبنية الصناعية، وفي المشروع وردت إيرادات تأجير الأموال المنقولة وغير المنقولة.

4- ما يؤخذ مقابل العلامة التجارية أو التصميم أو براءة الاختراع، بحيث يمكن لمأمور التقدير تقسيطها على أكثر من سنة بما يراه مناسبا، وتمت إضافة الخلو والمفتاحية والشهرة وحقوق الملكية الفكرية.

5- المبالغ المتحققة عن خسارة مؤمنة، تعتبر الأرباح الناجمة عن بيع إنتاج أي مشروع صناعي أو إنتاجي في الخارج، خاضعة للضريبة إلا إذا تبين لمأمور التقدير أن هذه الأرباح تحققت من جراء معالجة عداد التصنيف أو الخلط أو التعبئة، وتضاف إلى أرباح المكلف، وقد أخضع المشروع أرباح الصادرات الزراعية والصناعية، مع منح الحق لمجلس الوزراء بإعفائها كليا أو جزئيا بتنسيب من الوزير (المالية).

6- الأرباح الناجمة عن العمولات والسمسرة، وإيرادات التأمين، والفوائد وفروقات العملة، إيرادات أعمال النقل البري والبحري والجوي، وكل مصدر آخر لم يشمل في البنود سواء بالنسبة للقانون أو المشروع .

7- اعتبر القانون دخل المرأة المتزوجة التي تعيش مع زوجها دخلا إضافيا للزوج و يحاسب عنه، بينما أعطى المشروع الحق للزوجة في المحاسبة بشكل مستقل عن الزوج، والحق بمنحها الإعفاءات الخاصة بالأولاد والإعالات حسب تحديد المشروع.

8- أخضع المشروع مجموعة من الإيرادات لم تكن واردة في القانون، إما لاستحداثها، أو رغبة من المشرع بإخضاعها، منها: إيرادات عقود التأجير التمويلية، الدخل المتأتي من الزراعة، الأرباح الرأسمالية التي تكون بصورة دورية ومنتظمة وتأخذ الصبغة التجارية، دخل فروع الشركات والمؤسسات في الخارج والتي مركز عملها في فلسطين، الجوائز واليانصيب بشروط محددة.

وقد وردت مجموعة من الإعفاءات في كل من القانون والمشروع، معظمها متشابهة، مع بعض التعديلات أحيانًا، منها: دخل الهيآت المحلية والمؤسسات العامة، الاتحادات والنقابات العمالية، الجمعيات الخيرية من عمل لا يهدف إلى الربح، رواتب ومخصصات السلكين الدبلوماسي والقنصلي شرط المعاملة بالمثل، وقد أعفا المشروع أعضاء السلك الخارجي الفلسطيني، كما أعفى دخل الأوقاف ومؤسسات الأيتام، ودخل الأعمى أو المصاب بعجز يزيد على 50 % من عمل يدوي أو وظيفة، وهذه كانت محددة في القانون بدخل الأعمى من عمل يديه.

تفرض الضريبة على الدخل الصافي للمكلف بعد خصم النفقات وأعباء الدخل، وهي تشمل كافة المصاريف التي تكبدها المكلف كليًا وحصريا في إنتاج الدخل خلال السنة، وقد أورد كل من القانون والشروع أمثلة عليها، وذلك على سبيل المثال لا الحصر، منها: المصروفات الإدارية والإيجارات والرواتب، فوائد القروض المتعلقة بإنتاج الدخل، الاستهلاكات، مساهمة صاحب العمل في صناديق الادخار والتقاعد الموافق عليها من قبل وزير المالية، التبرعات المدفوعة لجهات موافق عليها وقد اشترط القانون أن لا يتجاوز مبلغ التبرع ربع الدخل الخاضع، أما المشروع فقد أعطى إمكانية تنزيل التبرعات المدفوعة لصناديق الزكاة ولمؤسسات السلطة الوطنية الفلسطينية بموجب دعوة عامة، بشرط أن لا تتجاوز 20 % من صافي الدخل، مكافأة نهاية الخدمة المدفوعة، تنزيل الخسارة حسب القانون بشرط أن تتوفر حسابات دقيقة، وترحل إلى ست سنوات لاحقة على أن لا يتجاوز مبلغ الخسارة المرحل نصف الدخل الخاضع في كل سنة، وتنزل الخسارة في مشروع القانون لمدة خمس سنوات، وبدون سقف أعلى للتنزيل، كما أجاز مشروع القانون تنزيل بدلات الخلو والمفتاحية والشهرة ومصاريف التأسيس، على أن يتم توزيعها على خمس سنوات بالتساوي، ومصاريف أخرى متعددة تساهم في إنتاج الدخل، بحيث لم يجز كل من القانون والمشروع تنزيل المصاريف التي لا علاقة لها بإنتاج الدخل، كالمصاريف الشخصية، التحسينات الرأسمالية، نفقات النشاط المعفي، المخصصات والاحتياطيات، وقد استثنى المشروع احتياطي الأخطار السارية لشركات التأمين، ومخصص وفوائد الديون المشكوك في تحصيلها للبنوك.

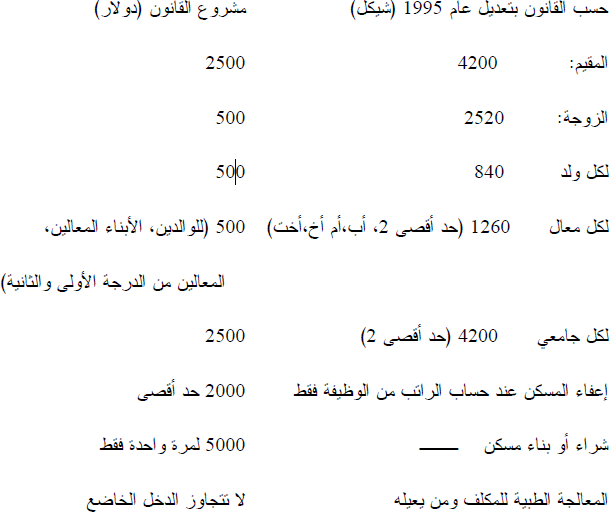

نحصل على الدخل الصافي بعد تنزيل المصاريف والتنزيلات المسموح بها قانونًا، ثم تخصم الإعفاءات للوصول إلى الدخل الخاضع للضريبة، وهذه الإعفاءات تتمثل فيما يلي:

سعر الضريبة: تم تعديل الشرائح والنسب الضريبية حسب قانون ضريبة الدخل لأكثر من مرة، ومنذ دخول السلطة الوطنية الفلسطينية تم تعديل الشرائح والنسب مرتين، ففي عام 1995 عدلت الشرائح إلى ثمانية شرائح من 5%-48 %، بعد أن كان الاحتلال قد عدلها سابقا إلى خمسة شرائح من 8- %48 %، وكانت الضريبة على أرباح الشركات 38.5 %، وفي عام 1999 عدلت الشرائح مرة أخرى وأصبحت أربعة شرائح كما يلي:

من 1 شيكل إلى 27500 شيكل بنسبة 5%

من 27500 شيكل إلى 66000 شيكل بنسبة 10%

من 66000 شيكل إلى 110000 شيكل بنسبة 15%

ما يزيد على 110000 شيكل بنسبة 20%

والضريبة على الشركات بنسبة 20%

وسيتم تعديل الشرائح الضريبية مرة أخرى بإقرار مشروع القانون، حيث خفض عدد الشرائح

إلى ثلاث شرائح كالتالي:

الشريحة الأولى تبدأ من 1 دولار ولغاية 10000 دولار بنسبة 8%

الشريحة الثانية تبدأ من 10001 دولار ولغاية 15000 دولار بنسبة 12%

الشريحة الثالثة ما يزيد على 15000 دولار بنسبة 16%

تفرض الضريبة على دخل الشخص المعنوي بسعر 16 %، مع استثناء ما يلي:

تفرض ضريبة بسعر 8% على الأرباح الناجمة عن الزراعة وصادرات المنتوجات الزراعية والصناعية، وبسعر 12 % على الدخل المتأتي من أي مشروع من قطاعات الصناعة والفنادق والمستشفيات.

تقدير الضريبة: يقوم المكلف بتقديم إقراره الضريبي في بداية السنة ولغاية 1/3 عن السنة المالية السابقة، وفي مشروع القانون خلال أول أربعة أشهر من نهاية سنته المالية، ويصرح فيه عن دخله خلال تلك السنة، فإذا أقر به مأمور التقدير واعتبره صحيحًا، فإنه يقوم بتقدير الضريبة استنادا اليه، وفي حالة تبين عدم صحة المعلومات الواردة في يقوم مأمور التقدير بإجراء التعديل عليه، فإذا أقر المكلف بالتعديل صدر التقدير بناءً عليه، وإذا رفض المكلف التعديل، أو إذا لم يقم بتقديم الإقرار الضريبي، يتم التقدير الجزافي بحقه، ويكون استنادا إلى معلومات، أو إلى مؤشرات تدل على حقيقة دخل المكلف ووضعه، ويحق للمكلف في هذه الحالة الاعتراض على التقدير لدى الدائرة الضريبية، فإذا وافق مأمور التقدير على الدخل المقدر والمقر به المكلف ضمن اعتراضه، يقوم بتعديل التقدير وإصدار قرار بقيمة الضريبة، وإذا لم يوافق، يتم إصدار قرار تقدير بقيمة الضريبة ويبلغ المكلف بأمر كتابي، وفي هذه الحالة يحق للمكلف الاستئناف لدى محكمة قضايا ضريبة الدخل، وهي محكمة خاصة بقضايا ضريبة الدخل، تتكون من قضاة، وتكون ضمن ملاك وزارة العدلية، ويحق لكل من المكلف والدائرة اللجوء إلى محكمة التمييز للطعن في قرار محكمة الاستئناف، ويكون القرار نهائيا وغير قابل للطعن.

أقر مشروع القانون نفس الخطوات في عملية التقدير باستثناء المدد الممنوحة للاعتراض والطعون ضد قرارات التقدير، فهي بدلا من 15 يوما، أصبحت 30 يوما، فالتقدير يبدأ بالتقدير الذاتي من قبل المكلف بتقديم إقراره الضريبي، ثم التقدير الإداري في حالة تبين عدم صحة البيانات، أو عدم تقديم الإقرار، ثم الاعتراض الإداري لدى الدائرة على التقدير الإداري، ويلي ذلك التقدير الجزافي في حالة عدم الاتفاق بعد الاعتراض، ثم الاستئناف على قرار التقدير لدى محكمة استئناف قضايا ضريبة الدخل، وفي مرحلة أخرى يمكن الطعن لدى محكمة النقض خلال ثلاثين يومًا من تبليغه أو تفهيمه وفقا لنظام استئناف قضايا ضريبة الدخل.

ثانيُا: الضريبة على الأملاك: وتفرض بموجب القانون الأردني رقم 11 لسنة 1954 ، وهو قانون ضريبة الأبنية والأراضي داخل حدود البلديات، تخضع لهذه الضريبة الأبنية والأراضي الواقعة ضمن حدود البلديات، حيث تعين لجنة تخمين تعمل على تخمين بدل الإيجار لهذه لأبنية والأراضي، ويتم تخمين بدل الايجار للبنية استنادا إلى معطيات حول حجم البناء واستخداماته، وبدل إيجار بناء مماثل، ويخصم خمس قيمة الإيجار المخمنة بدل نقص في قيمة البناء نتيجة القدم، وبذلك يتحدد قيمة الإيجار الصافي للبناء والذي تحسب الضريبة على أساسه، حيث تجبى بنسبة 17 % من قيمة هذا الإيجار، وبالنسبة للأراضي تحدد قيمة الإيجار الصافي لها بنسبة 6% من الثمن الذي يمكن أن تباع به هذه الأرض، وتفرض الضريبة بنسبة 10 % من صافي قيمة الإيجار السنوي للأرض، وتجبى هذه الضريبة في أول السنة المالية، وتفرض غرامات تأخير لكل من يتأخر في تسديدها اعتبارا من بداية شهر تشرين أول تبدأ بنسبة 2%، وتزداد شهريا حتى تصل إلى 10 % للسنة التالية، وغرامة إضافية بنسبة 10 % من قيمة الضريبة المستحقة الأداء، وتقوم بجباية هذه الضريبة دائرة الأملاك التابعة لوزارة المالية، وبمكن الاعتراض لدى لجنة على قيمة التخمين، فتصحح اللجنة قيمة التخمين وفقا لقرارها بالرد على الاعتراض، كما يجوز الاستئناف على قرار إعادة التخمين لدى لجنة استئناف يعينها وزير المالية ويعتبر قرارها نهائيا. وقد وردت مجموعة من الإعفاءات لهذه الضريبة منها: الأبنية والأراضي التي تكون ملكا للحكومة أو البلديات، وما كان ملكا للمصرف الزراعي، والمواقع الأثرية، وما كان ملكا لهيأة خيرية أو طبية أو تعليمية، أو للنوادي الرياضية والثقافية، والأبنية المستعملة مستشفيات،...

ويقع تحت إطار هذا النوع من الضرائب ضريبة الأراضي المفروضة بموجب قانون ضريبة الأراضي رقم 30 لسنة 1955 الأردني، والذي يقضي بفرض ضريبة على الأراضي، داخل القرى، السقي والأبنية المقامة عليها عدا الأبنية الصناعية، والأراضي البعل التي ليس لها حقوق مياه وتسقى من ماء الغير، والأبنية المستعملة للمشاريع الصناعية، حيث تصدر جداول تصنيف لأراضي كل قرية تخضع لهذه الضريبة، وقوائم تخمين للأبنية الصناعية، يصادق عليها من قبل وزير المالية بتحديد قيمة الضريبة حسب الأرض وزراعتها، أما البناء الصناعي فتحدد ضريبته بنسبة 5% من قيمة الإيجار السنوي الصافي.

ثالثًا: الضرائب المباشرة التي تفرضها المجالس المحلية: وهي تفرض بموجب المادة 15 بند ب من القانون رقم 1 لسنة 1997 ، والذي يخول المجلس المحلي صلاحية وضع الأنظمة ومنها فرض ضرائب وعوائد بموافقة الوزير، وكانت سابقا تجبى بموجب قانون البلديات رقم 29 لسنة 1955 الأردني، ويتم تحديد هذه الضرائب لكل مجلس بشكل مستقل، وذلك عندما يعقد المجلس لمناقشة موضوع الموازنة، فيتم تحديد قيمة الضريبة المطلوبة، منها: ضريبة على الأشخاص (ضريبة النفوس)، والمسقفات، والضريبة على المركبات، فمثلا ضريبة النفوس تحدد بمبلغ معين على كل شخص من الرجال من سن 18 فما فوق، ولا تشمل الطلاب، ويحدد المبلغ استنادا إلى الوضع الاقتصادي لكل من المجلس ودافعي الضريبة، وتتم جبايتها في الربع الأول من السنة، والعقوبات المترتبة على مخالفتها حرمان الممتنع من خدمات المجلس. (ملحق رقم 2).

الاكثر قراءة في الايرادات العامة

الاكثر قراءة في الايرادات العامة

اخر الاخبار

اخر الاخبار

اخبار العتبة العباسية المقدسة

الآخبار الصحية

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة "المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة

"المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة (نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)

(نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)