المحاسبة

تطور الفكر المحاسبي

الافصاح والقوائم المالية

الرقابة والنظام المحاسبي

نظرية ومعايير المحاسبة الدولية

نظام التكاليف و التحليل المحاسبي

نظام المعلومات و القرارات الادارية

مواضيع عامة في المحاسبة

مفاهيم ومبادئ المحاسبة

ادارة الاعمال

الادارة

الادارة: المفهوم والاهمية والاهداف والمبادئ

وظائف المدير ومنظمات الاعمال

الادارة وعلاقتها بالعلوم الاخرى

النظريات الادارية والفكر الاداري الحديث

التطور التاريخي والمدارس والمداخل الادارية

وظيفة التخطيط

انواع التخطيط

خطوات التخطيط ومعوقاته

مفهوم التخطيط واهميته

وظيفة التنظيم

العملية التنظيمية والهيكل التنظيمي

مفهوم التنظيم و مبادئه

وظيفة التوجيه

الاتصالات

انواع القيادة و نظرياتها

مفهوم التوجيه واهميته

وظيفة الرقابة

انواع الرقابة

خصائص الرقابة و خطواتها

مفهوم الرقابة و اهميتها

اتخاذ القرارات الادارية لحل المشاكل والتحديات

مواضيع عامة في الادارة

المؤسسات الصغيرة والمتوسطة

ادارة الانتاج

ادارة الانتاج: المفهوم و الاهمية و الاهداف و العمليات

التطور التاريخي والتكنلوجي للانتاج

نظام الانتاج وانواعه وخصائصه

التنبؤ والتخطيط و تحسين الانتاج والعمليات

ترتيب المصنع و التخزين والمناولة والرقابة

الموارد البشرية والامداد والتوريد

المالية والمشتريات والتسويق

قياس تكاليف وكفاءة العمل والاداء والانتاج

مواضيع عامة في ادارة الانتاج

ادارة الجودة

الجودة الشاملة: المفهوم و الاهمية و الاهداف و المبادئ

نظام الايزو ومعايير الجودة

ابعاد الجودة و متطلباتها

التطور التاريخي للجودة و مداخلها

الخدمة والتحسين المستمر للجودة

خطوات ومراحل تطبيق الجودة الشاملة

التميز التنافسي و عناصر الجودة

مواضيع عامة في ادارة الجودة

الادارة الاستراتيجية

الادارة الاستراتيجية: المفهوم و الاهمية و الاهداف والمبادئ

اساليب التخطيط الاستراتيجي ومراحله

التطور التاريخي للادارة الاستراتيجية

النظريات و الانظمة و القرارات و العمليات

تحليل البيئة و الرقابة و القياس

الصياغة و التطبيق و التنفيذ والمستويات

مواضيع عامة في الادارة الاستراتيجية

ادارة التسويق

ادارة التسويق : المفهوم و الاهمية و الاهداف و الانواع

استراتيجية التسويق والمزيج التسويقي

البيئة التسويقية وبحوث التسويق

المستهلك والخدمة والمؤسسات الخدمية

الاسواق و خصائص التسويق و انظمته

مواضيع عامة في ادارة التسويق

ادارة الموارد البشرية

ادارة الموارد البشرية : المفهوم و الاهمية و الاهداف و المبادئ

التطور التاريخي لادارة الموارد البشرية

استراتيجية ادارة الموارد البشرية

الوظائف والتعيينات

الحوافز والاجور

التدريب و التنمية

السياسات و التخطيط

التحديات والعولمة ونظام المعلومات

مواضيع عامة في ادارة الموارد البشرية

نظم المعلومات

علوم مالية و مصرفية

المالية العامة

الموازنات المالية

النفقات العامة

الايرادات العامة

مفهوم المالية

التدقيق والرقابة المالية

السياسات و الاسواق المالية

الادارة المالية والتحليل المالي

المؤسسات المالية والمصرفية وادارتها

الاقتصاد

مفهوم ونشأت وعلاقة علم الاقتصاد بالعلوم الاخرى

السياسة الاقتصادية والمالية والنقدية

التحليل الأقتصادي و النظريات

التكتلات والنمو والتنمية الأقتصادية

الاستثمار ودراسة الجدوى الأقتصادية

ألانظمة الاقتصادية

مواضيع عامة في علم الاقتصاد

الأحصاء

تطور علم الاحصاء و علاقته بالعلوم الاخرى

مفهوم واهمية علم الاحصاء

البيانات الأحصائية

الرفـع التشغيلـي والمالـي

المؤلف:

ايهاب مقابلة , خالد الزعبي , حسام خداش

المصدر:

محاسب عربي قانوني معتمد 1(ACPA) ( الاقتصاد والتمويل)

الجزء والصفحة:

ص393-396

17-5-2019

36728

الرفع التشغيلي والمالي (Operating and Financial Leverage) :

يعتبر استخدام الرفع التشغيلي والرفع المالي من الأمور التي تزيد من مخاطر الشركة لأنها تزيد من درجة حساسية الأرباح للتغير في المبيعات أو نسبة المديونية وفي السياق التالي سنتناول موضوع الرفع التشغيلي والرفع المالي والرفع الكلي.

أولاً : الرفع التشغيلي:(Operating Leverage): تستند فكرة الرفع التشغيلي على هيكل التكاليف في الشركة وتقسيماتها إلى تكاليف ثابتة ومتغيرة. حيث تعرف التكاليف الثابتة (Fixed Costs) على أنها التكاليف التي لا تتغير مع تغير حجم الإنتاج مثل إيجارات المباني. أما التكاليف المتغيرة(Variable Costs) فهي التكاليف التي تزداد مع ازدياد حجم الإنتاج مثل تكلفة المواد الخام.

ويتضمن الرفع التشغيلي الاعتماد على التكاليف الثابتة بشكل أكبر من الاعتماد على التكاليف المتغيرة، وذلك لأن التكلفة الثابتة للوحدة الواحدة تتناقص مع إرتفاع حجم الإنتاج، لأنها تتوزع على عدد أكبر من الوحدات وبالتالي يقل نصيب الوحدة من التكاليف الثابتة.

متوسط التكلفة الثابتة للوحدة الواحدة = إجمالي التكاليف الثابتة ÷ عدد الوحدات المنتجة

أما التكاليف المتغيرة فإنها تعتبر ثابتة للوحدة الواحدة، وبالتالي فإن مجموع التكاليف المتغيرة يزيد بازدياد حجم الإنتاج.

إجمالي التكاليف المتغيرة = التكلفة المتغيرة للوحدة الواحدة× عدد الوحدات المنتجة

بناءً على ما سبق، كلما زادت نسبة التكاليف الثابتة في هيكل تكاليف الشركة، كلما أدى ذلك لزيادة حساسية الأرباح للتغير في المبيعات. حيث أن إرتفاع المبيعات سيزيد الأرباح بشكل أكبر، أما انخفاض المبيعات فسيقلل الأرباح بشكل أكبر. وبالتالي فإن استخدام الرفع التشغيلي سيزيد من مخاطر الشركة لأن من شأنه تضخيم أثر التغير في المبيعات على الأرباح.

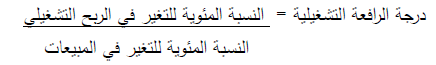

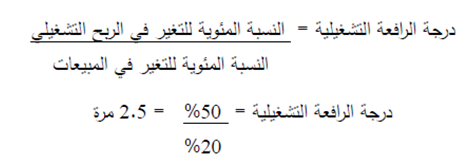

ويمكن قياس درجة الرفع التشغيلي من خلال قسمة نسبة التغير في الربح التشغيلي (قبل الف وائد والضرائب) على نسبة التغير في المبيعات.

وكلما كانت درجة الرافعة التشغيلية أكبر كلما أشار ذلك لارتفاع مخاطرة الشركة لأن أرباحها ستتأثر بدرجة كبيرة بالتغير في المبيعات.

مثال ( 9):

إذا علمت أن مبيعات شركة التعليب المعدنية ارتفعت خلال عام 2010 بنسبة 20 % عن مستواها في نهاية عام 2009 . وقد أدى الارتفاع في المبيعات إلى زيادة الربح التشغيلي للشركة بنسبة بلغت 50% فما هي درجة الرافعة التشغيلية للشركة؟

الحل:

وهذا يعني أن زيادة مبيعات الشركة بنسبة 1%، ستؤدي لزيادة الأرباح بنسبة 2.5 %، وفي حال انخفضت مبيعات الشركة بنسبة 1%، فستنخفض أرباح الشركة بنسبة 2.5%

ثانياً: الرفع المالي(Financial Leverage) : سبق وأن ناقشنا في الفصل الثامن موضوع مصادر التمويل المتاحة أمام الشركة، وموضوع هيكل راس المال وكيفية احتساب المتوسط الموازن لراس مال الشركة. وقد تعرضنا خلال ذلك الفصل إلى أن تكاليف مصادر الدين تعتبر ثابتة ومحدودة بينما التمويل عن طريق الملكية سيتضمن على تكاليف أكبر بكثير.

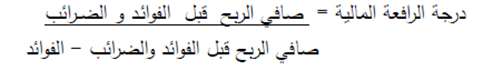

إن مفهوم الرفع المالي يشير إلى مدى اعتماد الشركة على الدين في هيكل تمويلها على حساب مصادر التمويل بالملكية. وتعرف درجة الرافعة المالية على أنها مدى التغير في أرباح الشركة قبل الفوائد والضرائب للتغير نتيجة التغير في نسبة الدين. وكلما زادت د رجة الرفع المالي كلما زادت حساسية أرباح الشركة قبل الفوائد والضرائب للتغير في نسبة الدين.

وعلى الرغم من المخاطر الكبيرة التي تتعرض لها الشركة عند استخدام الرفع المالي، إلا أن الرفع المالي يعتبر فرصة لتحسين الربحية من خلال الاقتراض بكلفة ثابتة منخفضة بالمقارنة مع تكلفة الملكية.

حيث أن أهم المخاطر التي يتسبب بها الرفع المالي مخاطر الإفلاس والعسر المالي والتي تتعلق بعدم قدرة الشركة على الإيفاء بالتزاماتها تجاه الدائنين، ومخاطر سيطرة الدائنين على الشركة.

أما فيما يتعلق بالمردود فإن استخدام الرفع المالي يساهم في تحسين العائد على حقوق المساهمين، ويحافظ على هيكل الملكية في الشركة، ولا ينتج عنه إدخال شركاء في صافي الأرباح، فضلاً عن أهمية فوائد الدين في تخفيض الضريبة.

ويمكن احتساب درجة الرافعة المالية من خلال قسمة صافي الربح قبل الفوائد والضرائب على صافي الربح بعد الفوائد وقبل الضرائب.

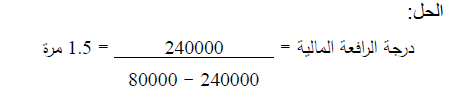

مثال ( 10):

إذا علمت أن صافي الربح قبل الفوائد والضرائب لشركة الاستثمارات الهندسية بلغ 240 ألف دينار. وقد بلغت الفوائد المترتبة على الشركة 80 ألف دينار، فما هي درجة الرافعة المالية للشركة؟

وهذا يعني بأن زيادة نسبة الدين بنسبة 1%، ستؤدي لزيادة صافي الربح قبل الفوائد والضرائب بنسبة 1.5 % والعكس صحيح.

ثالثاً: الرفع الكلي أو المشترك (Combined Leverage) : إن استخدام الرفع التشغيلي يؤدي لزيادة حساسية الأرباح للتغير في المبيعات، كما أن استخدام الرفع المالي يؤدي لزيادة حساسية الأرباح للتغير في نسبة الدين. وبالتالي فإن الرفع الكلي أو المشترك يشير إلى استخدام الشركة للرفع المالي والرفع التشغيلي في نفس الوقت، الأمر الذي يزيد من حساسية الأرباح للتغير في المبيعات وفي نسبة الدين. فالزيادة في المبيعات ستؤدي الى زيادة أكبر في الربح قبل الفوائد والضرائب، واذا ما اقترن وجود الرفع التشغيلي بوجود الرفع المالي فان الزيادة الحاصلة في الربح قبل الفائدة و الضريبة ستكون أكبر.

ويمكن احتساب درجة الرفع الكلي من خلال ضرب درجة الرفع المالية بدرجة الرفع التشغيلي وذلك وفقاً للمعادلة التالية:

درجة الرافعة الكلية = درجة الرافعة المالية× درجة الرافعة التشغيلية

مثال ( 11):

كانت درجة الرافعة التشغيلية لشركة الصناعات الانشائية 2.75 ، وكانت الرافعة المالية لها 1.80 ، فما هي درجة الرافعة الكلية؟

الحل:

درجة الرافعة الكلية = 2.75×1.8=4.95

وهذا يعني أن زيادة مبيعات الشركة بنسبة 1%، ستؤدي ل زيادة الربح قبل الفوائد والضرائب بنسبة 4.95 % وذلك في ظل مستوى الرفع المالي الحالي (المديونية).

الاكثر قراءة في السياسة الاقتصادية والمالية والنقدية

الاكثر قراءة في السياسة الاقتصادية والمالية والنقدية

اخر الاخبار

اخر الاخبار

اخبار العتبة العباسية المقدسة

الآخبار الصحية

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة "المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة

"المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة (نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)

(نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)